2023-04-13 09:40:46

2023-04-13 09:40:46 WORK SUMMARY

刚刚,大利空!美联储突发重磅信号,美股大跳水,中概股跟风!大风暴来袭,影响多大?

美联储又一次“吓崩”美股。

刚刚,美联储披露的重磅纪要成为市场关注的焦点。北京时间4月13日凌晨2点,美联储公布了2023年3月份的货币政策会议纪要,其中显示,美联储官员认为,美国银行业危机的影响可能使美国经济在今年晚些时候陷入衰退。

会议纪要公布后,美股盘中出现一波明显跳水,道琼斯指数盘中最大跌幅超300点,纳指一路下挫,全天跌近1%,标普500指数收跌0.41%。热门中概股亦大幅走弱,纳斯达克金龙中国指数大跌近4%,京东跌近8%,B站跌近7%,阿里巴巴跌6%,腾讯ADR跌超5%,拼多多跌超5%。

当前,尽管美联储的加息风暴可能尾声,但市场更担忧的风险或许是,美国经济衰退。会议纪要显示,美联储官员警告称,如果银行业、金融环境及宏观经济的影响恶化程度超过基线的假设,经济活动将偏向下行风险,特别是因为,历史上,与金融市场问题相关的衰退往往比普通的衰退更严重、更持久。

PART01

美联储的重磅信息

PART02

加息风暴即将停止?

目前,美联储可能接近其加息周期的尾声,华尔街交易员一致预计,下个月美联储将最后一次上调基准联邦基金利率。

最新披露的纪要显示,在银行业面临压力的背景下,多名美联储官员下调了对利率峰值的预期。因为经济前景高度不确定,多名官员强调,监控未来数据并评估其影响的重要性。

高盛的最新报告指出,正在改变对美联储行动的预期,预计美联储6月将不会加息,仍然预计美联储5月继续加息25个基点,联邦基金利率届时升至5-5.25%的区间。

财经金融博客Zerohedge点评称,由于大多数其他华尔街银行效仿高盛的观点,预计5月是本轮加息终点,将在24小时内成为共识。

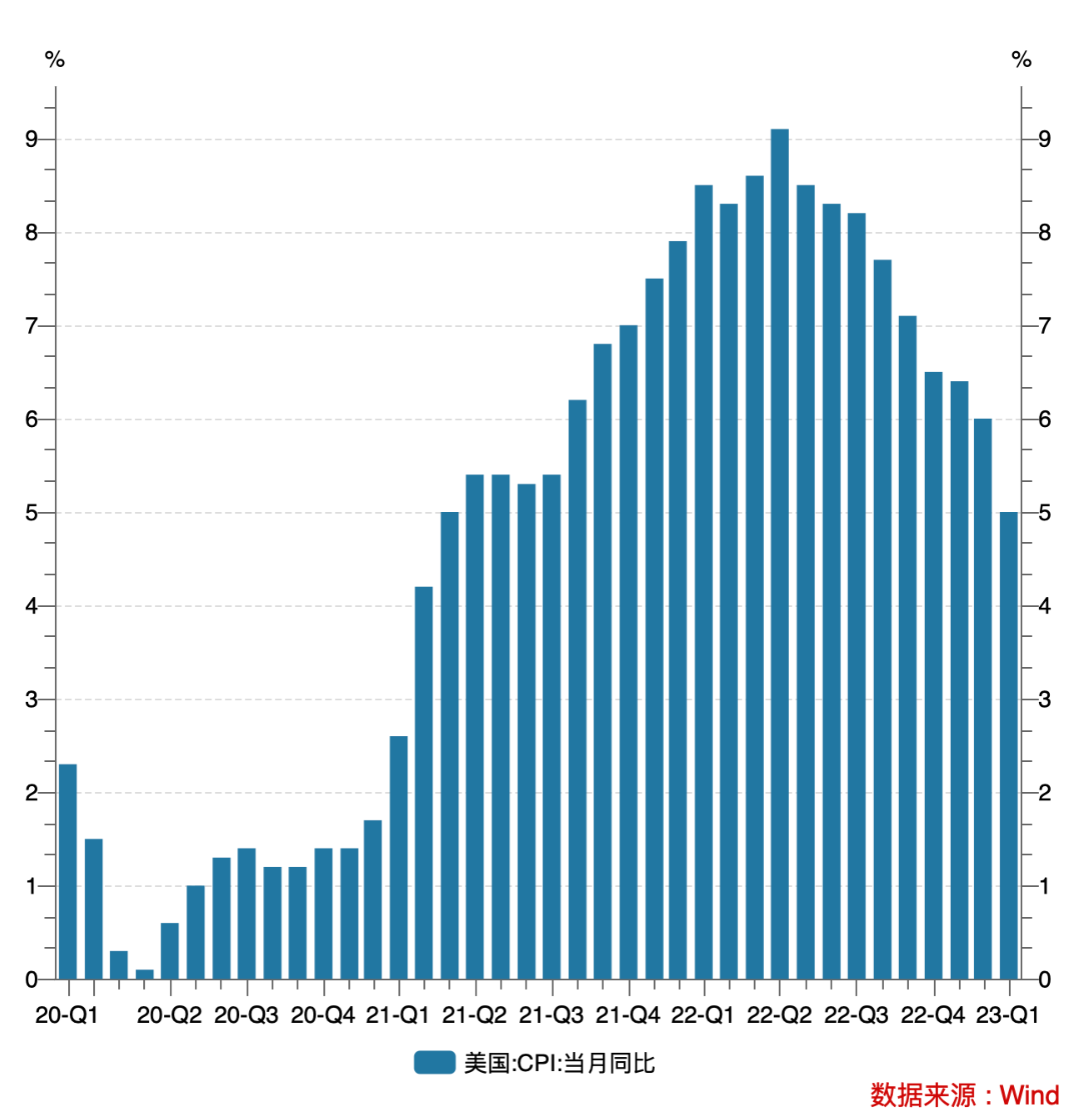

当地时间4月12日,美国公布的重磅通胀报告显示,美国通胀连续第九个月放缓,3月CPI同比增长5%,低于预期的5.1%,前值为6%,为2021年5月以来最小的同比涨幅。

高盛指出,住房通胀的大幅下降对通胀前景来说是令人鼓舞的消息。

从市场来看,交易员们在美国CPI数据发布后,加大了对美联储年底前降息的押注,同时下调了5月份加息的预期。

另外,在面对美国经济形势和银行业危机带来的阴影时,已经有美联储官员公开表明支持5月不加息。

当地时间4月11日,2023年FOMC票委、芝加哥联储主席Austan Goolsbee表示,在银行业危机刚刚平息一些的当下,美联储下一步行动应该更谨慎,成为第一位较明确表达下次议息会议可能需要暂停加息的美联储高官。

同一天,美联储“三把手”、纽约联储主席John Williams表示,美联储政策制定者在3月的经济展望中说,今年将再加息一次,然后暂停加息,这是一个“合理的起点”。他进一步暗示,如果美国通胀下降,美联储将需要降低利率。

PART03

更大的风险

当前,美股市场更担忧的风险或许是,美国经济衰退风暴。

美联储最新披露的会议纪要首次警告称,从今年晚些时候开始,美国将发生轻度衰退(mild recession),此后两年复苏;2024年的实际GDP增长料将依然低于工作人员预计的潜在产出增长水平。

这是美联储的工作人员在评估银行业危机的影响后得出的结论。

美联储官员警告称,如果银行业、金融环境对宏观经济的影响恶化程度超过基线的假设,经济活动和通胀将偏向下行风险,特别是因为,历史上,与金融市场问题相关的衰退往往比普通的衰退更严重、更持久。

面对美国经济衰退的风险,富国银行的股票策略主管Chris Harvey警告称,今年美国股市反弹只是昙花一现,经济形势的恶化或将导致市场在未来几个月内呈跌势。Harvey预计,标准普尔500指数将在未来3到6个月内回调约10%,滑落至2022年11月低点3700点附近。

其实,当前美国经济已经出现了一系列衰退信号。据美国供应管理学会(ISM)数据显示,3月ISM制造业活动指数为46.3,远低于50的枯荣线。美国银行报告指出,该指数低于45是美国历年经济衰退的前兆。

同时,美国劳动力市场也传来了衰退信号。据劳工部公布的最新数据显示,截至4月1日当周,约有22.8万美国人初次申请失业救济金,远高于华尔街预估的20万人。

私营部门Challenger & Gray密切关注的月度裁员报告显示,3月份裁员人数增加15%,至89703人,是去年同期的三倍多。

当地时间4月12日,国际货币基金组织(IMF)第一副总裁吉塔·戈皮纳特警告称,最新报告预测的美国经济增速非常低,因此硬着陆的风险仍然存在。

来源:券商中国